Марія Колесник, заступник директора ProAgro Group, аналітик аграрних ринків

Новий маркетинговий рік декларує нові чинники ціноутворення і спонукає до обачності в ринкових рішеннях.

Із першого червня стартував новий маркетинговий рік для ранніх зернових у США. У липні зі своєю пшеницею та ячменем розпочне сезон і Європа (а з нею й Україна). Ближче до осені на світові ринки підтягнеться кукурудза. Традиційно о цій порі аграрії намагаються передбачити обсяги майбутнього врожаю, розробити стратегії продажів та спрогнозувати свої грошові потоки. Звісно, всі мріють про прибутки, але не завжди ці сподівання мають об’єктивні підстави, бо успішність (чи провальність) сезону в багатьох випадках залежить не лише від власної праці аграрія, а й від кон’юнктури на світових ринках.

Так уже склалося, що основним ньюзмейкером щодо ринку зерна на світовій арені виступає Міністерство сільського господарства США (USDA). Американські аналітики першими дають ґрунтовну оцінку виробництва, торгівлі та запасів для всього світу, а відтак формують загальні цінові тренди. Решта прогнозів (як глобальні, так і національні) лише вносить коригування в ціноутворення. Звісно, будь-який прогноз врожаю, зокрема, на початку сезону, потребує подальшого уточнення та змін. А за умов нестабільного клімату й поготів. Поточний маркетинговий рік, схоже, не буде винятком і в усі попередні прогнози надалі вноситимуться корективи. Втім, умови сьогодення є не лише базисом для подальших змін, а і їх відправною точкою.

Погода… «на розігріві»

Аналітики USDA прогнозують, що в новому сезоні буде зібрано 768,5 млн тонн пшениці. Експерти Міжнародної Ради по Зерну (IGC) назвали трошки менший обсяг — 766 млн тонн. Нехай там як, це в середньому на 4 млн тонн більше, ніж торік. Якщо поточні дані підтвердяться, то цьогорічне світове виробництво пшениці буде найвищим, принаймні, за минулі п’ять років. Знаковим для розуміння майбутнього цінового тренду є також той факт, що перехідні запаси зернової у світі, за підсумками 2020/21 МР, зростуть, як порівняти з минулим сезоном, у середньому на 15 млн тонн — до рекордних 310,1 млн тонн (USDA) чи 290 млн тонн (IGC).

Фактично, на старті сезону ми спостерігаємо дуже подібну до минулорічної ситуацію, коли і світове виробництво, і перехідні запаси прогнозували на рекордному рівні. Відтак є підстави очікувати й відповідної цінової динаміки. Принаймні на найближчі декілька місяців. Водночас поточний сезон розпочинається у вкрай нетипових умовах (пандемія COVID-19), що суттєво вплинуло на характер та обсяги торгівлі, особливо навесні 2020 року. Початкові умови, зокрема в країнах Причорномор’я, Західної та Північної Європи, скоригувала й погода. Відтак ажіотаж з боку країн-імпортерів на тлі негативних прогнозів у низці країн-виробників вивів пшеничний ринок на пікові значення в непритаманний для цього період.

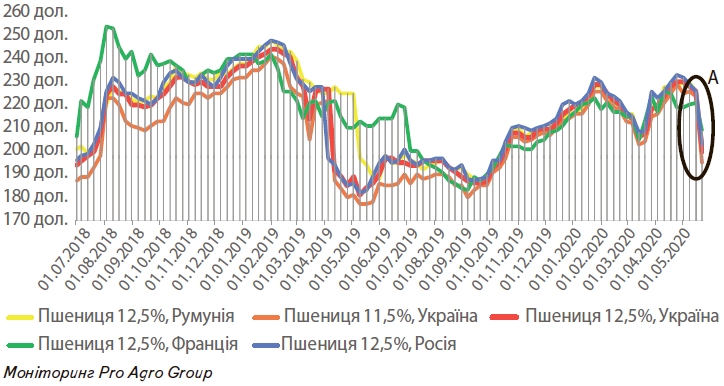

Експортні ціни на пшеницю в основних країнах-експортерах з 2017/18 по 2019/20 МР

Водночас згадані чинники ціноутворення вже повністю відіграли, й на старт нового сезону світ вийде з іншими цінами та вхідними параметрами. Це наочно демонструє сектор А (графік): різке цінове падіння зумовлене контрактами на зерно нового врожаю, виконання яких заплановане на липень 2020-го. Простіше кажучи, виграли ті, хто уклав форварди й продав пшеницю нового врожаю на піку цін протягом квітня. Дощі, які протягом травня панували в Чорноморському регіоні, дали підстави експертам переглянути свої негативні прогнози врожаю в Україні у бік їх підвищення. Так відродилися ведмежі цінові тренди. Зокрема, агенція ProAgro Group підвищила власний прогноз майбутнього виробництва пшениці в Україні з 25,36 до 26,65 млн тонн. Експерти Української зернової асоціації також збільшили свою оцінку врожаю зернової в Україні до 26,8 млн у сезоні 2020/21 МР. Тим часом оцінки американських аналітиків ще на 10 травня були вкрай оптимістичними — 28 млн тонн. Тож майбутній експортний потенціал українського пшеничного ринку на наступний сезон оцінюють у 18–19 млн тонн, що становитиме майже 10% світової торгівлі (її обсяги прогнозують на рівні 186,6 млн тонн зерна) і дає підстави зберегти за собою 5-те місце у світовому рейтингу експортерів пшениці.

Коли стабілізується ціна?

Щоб визначитися з відповіддю на це непросте питання, аналітики радять детально проаналізувати ситуацію з урожаєм у найближчих конкурентів України — Росії та ЄС. Нашого північного сусіда цієї весни погода теж не милувала — через квітневу посуху провідні російські аграрні агенції в травні скорочували свої прогнози майбутнього врожаю російського зерна. Зокрема, аналітики агенції IKAR — на 1 млн (до 76,2 млн тонн), SovEcon — на 3,2 млн (до 81,2 млн тонн). За прогнозами USDA, Росія цьогоріч може зібрати 77 млн тонн пшениці (проти 73,6 млн тонн торік) і наростити експорт на 1,5 млн тонн (проти минулорічного) — до 35 млн тонн зерна.

Зважаючи, що на початку травня трейдери з РФ вичерпали дозвільну квоту на постачання пшениці на зовнішні ринки і призупинили експорт до кінця 2019/20 МР, у липні-серпні варто очікувати сплеск пропозиції російського зерна. Це тиснутиме на ринок і може додатково зменшити експортні ціни у регіоні. Втім, урожайність пшениці має всі шанси зрости внаслідок травневих дощів, і в такому разі цінове просідання на старті сезону буде ще глибшим.

Ситуація в країнах ЄС видається допоки не такою оптимістичною. В більшості виробничих регіонів Франції фермери не мали змоги повною мірою провести осінню посівну і суттєво скоротили площі під озимою пшеницею. На долю майбутнього врожаю вплинула ще й весняна посуха у Франції й частині Німеччини. Травневі дощі у Франції й Бельгії були недостатньо інтенсивними (північні регіони так і не оговталися від посухи), тож аналітики державної агенції France Agri Mer змушені були констатувати погіршення стану посівів пшениці. За прогнозами USDA, цьогорічне виробництво пшениці в ЄС оцінюється на рівні 143 млн тонн (проти 154,8 млн тонн торік). Засушливою була весна і для польських посівів. А румунські поля не бачили такої потужної посухи останні 60 років. І хоча конкуренції з боку тамтешньої пшениці очікувати не варто, та країна експортуватиме продовольче зерно з високим вмістом протеїну.

Зважаючи на поточні реалії, із контрактами на постачання цілком логічно було б перечекати, доки ринок не поглине першу хвилю дешевого російського зерна і ціни трохи стабілізуються.

Експортні ціни на кукурудзу в основних країнах-експортерах з 2017/18 по 2019/20 МР

Нетипова ситуація. Чи надовго?

Що ж до кукурудзи, то, схоже, її обсяг виробництва у світі цього року обіцяє нові рекорди: 1,187 млрд тонн (проти 1,115 млрд тонн торік, за оцінками USDA) або 1,169 млрд тонн (проти 1,118 млрд тонн, за підрахунками IGC). Прогнозують і рекордно високі перехідні запаси зернової у світі — 339,6 млн тонн (проти 314,7 млн тонн у 2019/20 МР). Доволі незвичним є найбільше зростання їх обсягу безпосередньо в США — з 53,3 млн до 84,3 млн тонн. Унаслідок зменшення попиту на бензин під час карантину різко скоротили обсяги споживання кукурудзи виробники етанолу (низка підприємств узагалі вимушена була закритися) і, як результат, обвалилися експортні ціни на кукурудзу в США. Так, уперше за останні декілька років американські ціни різко розійшлися з українськими.

Швидше за все, до початку нового сезону така нетипова ситуація з цінами на кукурудзу на світових ринках збережеться — попри кореляцію трендів, їх номінальні значення суттєво різнитимуться. На відміну від минулого року, коли через несприятливі погодні умови в Сполучених Штатах у червні була вкрай сприятлива ситуація для укладання форвардних контрактів, 2020-го на це (графік 2, сектор В) розраховувати не варто. За попередніми оцінками, американські фермери збільшать посівні площі під урожай кукурудзи нового сезону, та ще й цьогорічні темпи сівби суттєво випереджають минулорічні. За умов прогнозу виробництва цариці полів у США на рівні 406,3 млн тонн (проти 347,1 млн тонн торік) немає підстав для цінового зростання на старті нового сезону.

Надто щедрі прогнози. Для «ведмедів»…

Україні за сприятливої погоди теж світить рекордний урожай кукурудзи — 37,3 млн тонн (прогноз УЗА) чи 37,5 млн тонн (прогноз ProAgro), та експорт — 30 чи 32 млн тонн відповідно. Фахівці USDA взагалі очікують, що обсяги зернової в Україні сягатимуть 39 млн тонн. За наявних посівних площ це можливо лише у тому разі, якщо середня врожайність буде не нижчою за 7,3 т/га. Такі високі очікування американських аналітиків базуються на спеціальній методиці розрахунків за показниками останніх років. Оскільки 2018-й у наших широтах був дуже сприятливим для пізніх культур — середню врожайність українська кукурудза тоді показала на рівні 7,7 т/га, торік офіційна середня врожайність становила 7,2 т/га. Це й дало підстави для надто щедрих, на перший погляд, прогнозів.

Останніми тижнями незначну підтримку кукурудзяний ринок отримав з боку країн Південної Америки. Так, через посуху існують проблеми з поставками зерна на зовнішні ринки Аргентиною через пересихання головної транспортної артерії країни — річки Парана. Також деякі експерти почали скорочувати свої оцінки поточного врожаю кукурудзи для Бразилії. Зокрема, аналітики бразильської AgRural зменшили власний прогноз виробництва кукурудзи в країні на 2,3 млн до 97,7 млн тонн зерна, що нижче за травневу оцінку USDA у 101 млн тонн. Бразильська Agroconsult також знизила свій прогноз другого врожаю кукурудзи в країні з 74,7 до 71,7 млн тонн зерна, натомість CONAB навпаки наприкінці травня підвищили свій прогноз до 102,3 млн тонн. Згадане коригування прогнозів є короткостроковим чинником впливу, оскільки як у Бразилії, так і в Аргентині, цього та наступного року обсяги виробництва кукурудзи очікують на рекордно високих рівнях, тож протягом всього періоду південноамериканське зерно чинитиме додатковий тиск на світові ринки.

Як на мене, через домінування ведмежих настроїв на світовому кукурудзяному ринку час нарешті аграрієві розрахувати власну точку беззбитковості для зернової. І щойно запропонована ринком ціна гарантуватиме навіть незначні прибутки, укладати контракти на постачання. В іншому разі додаткові видатки на зберігання зерна можуть датися взнаки неабиякими втратами.

Стаття опублікована в газеті “АгроМаркет”, червень 2020 року

Заступник директора, аналітик аграрного ринку, ПроАгро Груп